Megválaszolt kulcskérdések:

- Mi az infláció?

- Hogyan hat ránk az infláció?

- Hogyan mérik az inflációt?

- Mi okozza az inflációt?

- Hogyan profitálnak a kormányok az inflációból?

Az első modullal a hátunk mögött készen állunk arra, hogy megvizsgáljuk az infláció hatásait, és azt, hogy a pénzkínálat olyan módon történő manipulálásának lehetősége, amely csökkenti a valuta szűkösségét, hogyan vezet inflációhoz.

Egy rövid megjegyzés, mielőtt belevágnánk: a tanfolyam során sokszor fogunk hivatkozni az Egyesült Államokra, mivel a legtöbb ember ismeri az amerikai dollárt. Ráadásul az USA dollár a világ tartalékvalutája, és pénzügyi rendszere az egész világ gerincét képezi. Az Egyesült Államokat érintő bármilyen monetáris vagy pénzügyi zavar általában visszahat az egész nemzetközi közösségre és a világgazdaságra, mivel az USA dollár a globális tartalékvaluta.

Amint azt ebben a részben látni fogjuk, és ahogy a kurzus során többször visszacseng majd, az infláció a folyamatos növekedésre való törekvés eredménye. Az inflációt gyakran nevezik „rejtett adónak” – mert csökkenti a vásárlóerőnket (idővel a pénzünk kevesebbet ér, lényegében fosztogatva a megtakarításainkat), miközben csökkenti az államadósság terheit. Ez a monetáris politikánk egyik legfontosabb mellékterméke, és oktatási rendszerünknek feladata lenne ezt tanítani. Elsősorban azok érzik a leginkább az infláció hatásait, akik a vagyonteremtésben a leginkább akadályozottak.

Az infláció jelentése

Az infláció jelentése definíció szerint „a fogyasztói árszínvonal tartós emelkedése, vagyis a pénz vásárlóerejének tartós csökkenése”. Könnyebben felfogható úgy, hogy „túl sok dollár jut túl kevés árura, az árak emelkedését okozva”.

Hogyan hat ránk az infláció?

*Egy gyors megjegyzés, mielőtt belemerülnénk: amikor az inflációról százalékban beszélünk, olyankor az éves inflációs rátára utalunk, azaz a 3%-os infláció évi 3%-ot jelent.

Íme egy kitalált történet példaként arra, pontosan miként okozza idővel az infláció a vásárlóerő csökkenését.

Józsi bá régi szokása szerint az ágy alatt egy bőröndben őrizgeti egész életének megtakarításait. Ebben a nagy bőröndben 500 000 dollár készpénz van. Odaadja a bőröndöt az unokájának, Gyurinak, és azt mondja: „Ígérd meg, hogy 30 évig nem nyúlsz ehhez a pénzhez”. Gyuri teljesíti nagyapja kérését, de Józsi bá nem tudta, hogy Gyuri tartós inflációs időket fog megélni.

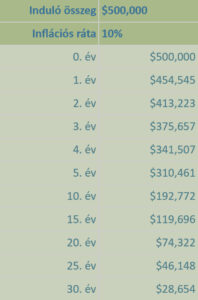

Tegyük fel, hogy az inflációs ráta ebben az időszakban 3% volt. Az alábbi táblázatban láthatjuk, hogy ennek az inflációnak milyen hatása volt Gyuri örökölt vagyonának vásárlóerejére a 30 során.

Láthatjuk, hogy az első év után, amikor Gyuri megtartotta a bőröndben lévő pénzt, a vásárlóereje 485 436,89 dollárra csökkent. Első pillantásra ez nem tűnik túl drámainak.

Ha azonban távolabbra tekintünk, a 3%-os infláció lassan elemészti a vásárlóerejét, és a kamatos kamat következtében minden egyes év elteltével egyre rosszabb a helyzet. Mire Gyuri végre elköltheti örökséget, már csak annyit kap érte, amennyit 205 994,38 dollárért kapott volna aznap, amikor az örökséghez jutott.

A 3%-os infláció lassan leépítette Gyuri vásárlóerejét, és megtakarításainak közel 60%-át megsemmisítette.

Mi lenne, ha az infláció sokkal magasabb lenne? Összehasonlításképpen nézzük meg 10%-kal . Ugyanez az 500 000 dollár 30 évvel később 28 654,28 dollár vásárlóerővel lenne egyenértékű. Ez értékének közel 95%-ának elvesztését jelenti. A házvásárlástól odáig jutottunk, hogy már egy autót is alig tudunk megvenni.

Elgondolkodtató, hogy vajon milyen lehet a jelenlegi inflációs szint, nem igaz? Az Egyesült Államokban 2021 októberére közzétett konzervatív számok 6,2%-ot mutattak. Más szóval, ha ez a tendencia folytatódik, akkor a ma félretett pénzünk körülbelül 75%-kal kevesebbet fog érni, amikor 30 év múlva, nyugdíjasként szükségünk lesz rá. Ez arra kényszerít bennünket, hogy befektetéseken keresztül takarékoskodjunk, ami különböző kockázatokat hordoz, mint például piaci visszaesés, vállalati fizetésképtelenség, politikai kockázat stb.

Miért használtunk ilyen nagy számokat ebben a példában? Elvégre az 500 000 dollár legtöbbünk számára egy elérhetetlen álomnak tűnik. Azért választottuk ezt a számot, hogy szemléltessük, mit tehet az infláció egy egész élet megtakarításával, illetve a különbséget az otthonvásárlás és a között, hogy alig tudunk megengedni magunknak egy új autót. Ugyanakkor fontos kihangsúlyozni, hogy az infláció a kiindulási összegtől függetlenül ugyanúgy fejti ki a hatását. Például 500 dollárról mindössze 28 dollárra romlik (egy tévétől egy hamburgerig és egy sörig).

Hogyan mérik az inflációt?

Legtöbbünk számára valószínűleg ismerősen cseng az alábbi kifejezések legalább egyike:

- fogyasztói árindex (CPI)

- maginfláció

Ezeket a kifejezéseket felváltva használjuk, mivel lényegében ugyanazt jelentik. Az egyértelműség kedvéért azonban a továbbiakban a „CPI”-t fogjuk használni bármelyikük és mindegyikük jelölésére.

A fogyasztói árindex a legfontosabb mérőszám, amellyel a legtöbb központi tervező (központi bank/jegybank/kormány) a gazdaságban az inflációt méri. A monetáris politikára (“pénznyomtatás”) és a fiskális politikára (kormányzati kiadások) vonatkozó döntéshozatali folyamatok egyik legfontosabb alapjául szolgál.

A CPI lényegében egy árukosár, amelyet a központi tervezők arra használnak, hogy nyomon kövessék az árak alakulását (ha valaminek az árát hosszú távon nyomon lehet követni, akkor az infláció hatásait is meg lehet figyelni). Az a probléma, hogy ez az árukosár nem állandó, hanem folyamatosan változtatják, hogy milyen áruk vannak a kosárban.

Olyan, mintha egy olyan vonalzóval próbálnánk házat építeni, amelynek a hossza minden alkalommal megváltozik, amikor ránézünk.

Továbbá az infláció különböző dolgokat jelent a különböző emberek számára. Egy kisgyermekét egyedül nevelő anya személyes fogyasztói kosara egészen másképp néz ki, mint a korábbi példánkban szereplő Józsi bá fogyasztói kosara.

Egy egyedülálló anya fogyasztói kosarában olyan dolgok szerepelhetnek, mint

- élelmiszer,

- elektromos áram,

- tankönyvek,

- tandíj,

- ruházat,

- bérleti díj,

- utazási költségek és

- üzemanyag

… csak hogy néhányat említsünk.

Józsi bának lehetnek egészségügyi és orvosi kiadásai, míg oktatási kiadások nem szerepelnek a fogyasztói kosarában.

A lényeg az, hogy az infláció minden egyes ember számára egyedi, mivel mindenkinek különbözőek a költési szokásai, a preferenciái, az életmódja és a személyes helyzete.

Vegyük figyelembe, hogy néhány fent említett kiadás univerzális, mint például az élelmiszer és az energia. Ezért feltételezhetjük, hogy a kormányzat ezeket a kiadásokat szorosan nyomon akarja követni, hogy jobban nyomon követhesse az inflációt. Lassan a testtel! Ahogy mi, úgy te is megdöbbenhetsz, ha megtudod, hogy a kormány monetáris politikájának meghatározásához használt CPI nem tartalmaz élelmiszert és energiát.

Megbocsátható, ha ezt újra kellett olvasnod, de biztosíthatunk róla, hogy ez igaz, legalábbis az Egyesült Államokban. A legtöbb kormány világszerte hasonlóan jár el, mivel a CPI saját verziójának nyomon követéséhez használt fogyasztói kosár nem tükrözi azokat a kiadásokat, amelyek gyakran a legtöbbet jelentik a polgárok számára.

Akkor miért tűnik ez olyan pontatlannak?

Először is, a CPI befolyásolja a monetáris és fiskális politikát (kormányzati kiadások). Minél alacsonyabb a CPI szám, annál jobban ösztönzi a kormányokat a gazdaság ösztönzésére. Másodszor, az adókulcsok, a társadalombiztosítás a CPI-hoz vannak kötve. Más szóval, ha a CPI csökken, az adóbevételek nőnek, a társadalombiztosítási kiadások pedig csökkennek. Ha a kormány azt állítja, hogy a CPI 1,1%-kal túlbecsült1 , akkor tíz év alatt 1 billió dollár adó- és egészségügyi megtakarítást ér el.

Tegyük fel például, hogy Józsi bá nyugdíjas, és teljes társadalombiztosítási ellátásban részesül. Minden évben a CPI-vel lépést tartva kiigazítják a juttatásait. Minél magasabb a CPI értéke, annál jelentősebb „emelést” kap évről évre. Most már nyilvánvalónak kell lennie, hogy a szövetségi kormány abban érdekelt, hogy az inflációt aluljelentse. Minél jobban el tudják mesterségesen nyomni a CPI-t, annál nagyobb megtakarítást érnek el a költségvetésben. Fel kell tennünk a kérdést, hogy vajon a CPI megfelelő mérőszáma-e az inflációnak?

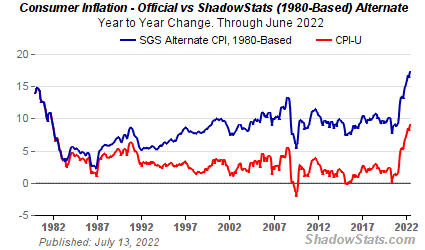

A fogyasztói árindex hibás voltát példázza a www.shadowstats.com oldal, ahol a szerző az inflációs adatokat ugyanazzal az árukosárral követi nyomon, mint amit a 80-as és 90-es években jelentettek. Az alábbi grafikonon látható, hogy az USA inflációs adatai 2021-ben inkább 9-14%-osak voltak, az elmúlt négy évtizedben pedig 2-15% között mozogtak, ha az 1980-as árukosarat nézzük.

Ha visszautalunk a Józsi bával kapcsolatos példánkra, ahol 10%-os inflációval számolunk, nem csoda, hogy sokan közülünk olyan nehezen jutnak előre.

Mi okozza az inflációt?

Az inflációnak számos oka lehet, de a legfontosabb, amire most összpontosítani kell, az a pénznyomtatás.

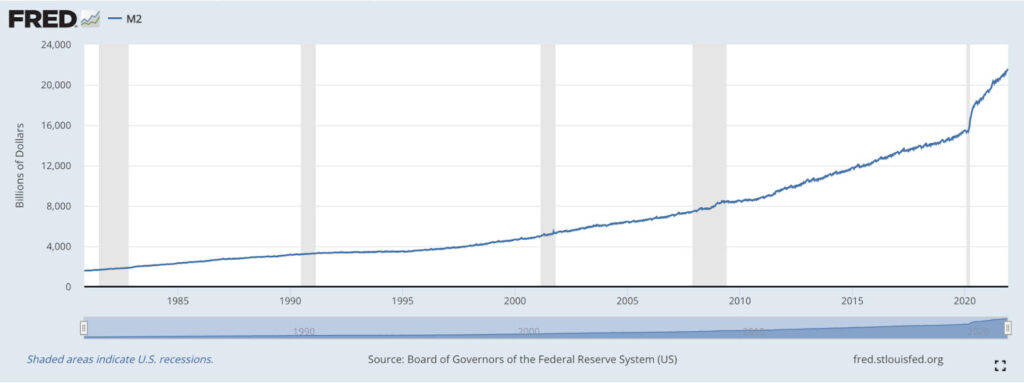

Talán feltűnt már, hogy a kormányok világszerte egyre több pénzt nyomtatnak. Amikor 1971-ben elhagytuk az aranystandardot, amint azt a „Kulcsfontosságú események„-nél említettük, ez volt a „nyomtassuk ki magunkat a bajból” rendszer kezdete. A 2008-as gazdasági világválság óta a monetáris expanzió (pénznyomtatás) riasztó ütemben növekszik, és a COVID-19 járványra adott válaszunk csak tovább rontott ezen.

Számos kifejezést használnak ennek leírására, mint például: „mennyiségi lazítás” és „gazdasági ösztönzés”. Ezek mind divatos kifejezések, amelyek ugyanazt a dolgot írják le: a forgalomban lévő pénzmennyiség növelését.

Hogyan okoz ez inflációt? Egész egyszerűen több pénz van forgalomban, amely ugyanannyi árura és szolgáltatásra jut, és ez növekvő árakat eredményez.

Tekintsd meg az alábbi ábrát az M2 pénzkínálatról! Az M2 az amerikaiak számára a bankokban tartott fizikai készpénz és takarékbetétek összessége. Figyeld meg a 2008 és 2020 körüli drámai emelkedést! Ez azt mutatja, hogy több pénz jut ugyanarra az áru- és eszközmennyiségre, ami a ma tapasztalható árnövekedéshez vezet.

Ha nem Amerikában élsz, próbálj meg hasonló mérőszámot találni saját országodban! Valószínűleg nagyon hasonlóan néz ki, mivel a legtöbb kormánynak az USA-val egy ütemben kellett nyomtatnia, hogy ne okozzon változást a valuta erősségében/gyengeségében. A valuták változása pusztító hatással lehet a gazdaságra, ezért mindenkinek követnie kellett az USA példáját.

Hogyan profitálnak a kormányok az inflációból?

A Fed (az USA “központi bankja”) nyíltan 2%-os éves inflációs rátát céloz meg. „A Szövetségi Nyíltpiaci Bizottság (FOMC) megítélése szerint a 2 százalékos infláció hosszabb távon – a személyi fogyasztási kiadások árindexének éves változásával mérve – a leginkább összhangban van a Fed… árstabilitásra vonatkozó megbízatásával.”.4 Laikusan fogalmazva: a Fed az áruk árának évi 2 százalékos emelkedésére és az árstabilitásra törekszik.

Ahelyett, hogy ezeket a célokat kinyilatkoztatásként fogadnánk el, azt a kérdést kellene feltennünk magunknak, hogy van-e értelme inflációt és árstabilitást megcélozni? Olyan világban élünk, ahol a hatékonyság és a termelékenység növelésével folyamatosan arra törekszünk, hogy kevesebbért többet kapjunk. Például:

- Az autókat azért találták fel, hogy csökkenjen az utazással töltött idő.

- A tömegtermelés bevezetésével csökkentették az áruk fogyasztói költségeit.

- Az internet azért született, hogy segítse a kommunikációt, valamint növelje az információmegosztást és a fogyasztást.

- A zene streaming azért jött létre, hogy a zenét egy könnyen hozzáférhető térbe tömörítse.

- A film streaming segítségével bárki hozzáférhet a műsorokhoz anélkül, hogy el kellene utaznia a moziba.

És a lista folytatódik. Az emberi leleményességet soha nem használták arra, hogy kevesebbet kapjanak többért, kivéve az inflációs célkövetést.

Előfordulhat, hogy a strukturális demográfiai változások vagy a kereslet-kínálat egyensúlytalansága miatt emelkedő árakat látunk (természetes infláció), de hosszú távon az árak általában csökkennek. Az inflációs céllal azonban a Fed aktívan törekszik arra, hogy az árak idővel folyamatosan emelkedjenek. Ezt a pénzkínálat bővítésével tudják elérni, ami a valuta vásárlóerejének lassú csökkenését, és ezáltal az áruk, szolgáltatások és eszközök árának növekedését eredményezi. Ez nem természetes. Ezzel szemben a technológia fejlődésével és a termelékenység növekedésével az áraknak természetes módon csökkennie kellene, a valutának pedig erősödnie kellene, lehetővé téve, hogy kevesebbért többet vásároljunk.

Ha az infláció árt a mindennapi polgároknak, akkor logikus lenne feltenni a kérdést, hogy miért célozzuk meg egyáltalán az inflációt? Nem az lenne a cél, hogy ne legyen infláció?

Bár a kormányok számos okból célozzák az inflációt, az egyik fő ok az, hogy ha a dolláradósságukat olcsóbbá tudják tenni, hogy idővel visszafizessék (az infláció révén), akkor többet tudnak költeni és befektetni. Amikor az adósságállományuk olyan jelentős, hogy már lehetetlen visszafizetni, akkor a valuta leértékelésével igyekeznek csökkenteni az adósságterheket. Az alábbi választási lehetőségeik vannak:

- Adóemelés (az emberek észreveszik, hogy csökken a jövedelmük).

- Kiadások csökkentése (néha nem lehetséges a rendszer összeomlása nélkül).

- Infláció okozása (a felelősség és a hibáztatás felhígul, mert az infláció „mindenhol” ott van, és a terhet a „kapzsi vállalatokra” lehet hárítani).

Találd ki, melyiket választják? Ne feledd, hogy az infláció az adósoknak kedvez, a bérből élőknek pedig árt, mivel az infláció a valuta vásárlóerejének rovására a növekedés mesterséges látszatát kelti. Ráadásul a rendszer úgy van kialakítva, hogy a politikusok csak határozott ideig (3-4 évig) vannak a helyükön. Ez kényszerhelyzetbe hozza a politikusokat, mivel időnként nehéz a gazdaság hosszú távú virágzását legjobban szolgáló megoldást választani, ha az a mérleg rövid távú rovására megy. Ezeket a problémákat és megoldásokat a kurzus hátralevő részében jobban meg fogjuk érteni.

De nem fog a mi összes személyes adósságunk is elszállni? Az infláció valóban olcsóbbá teszi az államadósság visszafizetését. Az is igaz, hogy a személyes adósság visszafizetése (hosszú távon) megfizethetőbbé válik. De fontos kihangsúlyozni, hogy az infláció rövid- és középtávon jelentősen befolyásolja adósságtörlesztési lehetőségeinket, megnehezítve ezzel az életünket. Az infláció a mindennapi termékek – például az üzemanyag, az energia és az élelmiszerek – megemelkedett árain keresztül terheli a pénztárcánkat. Ez közvetlenül befolyásolja adósságaink és pénzügyi kötelezettségeink kiszolgálására való képességünket, nehéz áldozatok meghozatalára kényszerítve bennünket, ami alacsonyabb életminőséghez vezet. Ráadásul az adósságteher csökkentésével egy fiskálisan felelőtlen, fogyasztáson alapuló gazdaságot ösztönöz, de erről majd később.

Ahhoz, hogy egyénileg talpon maradjunk, arra van szükség, hogy fizetésünk lépést tartson az inflációval. Ha az infláció fennállásának bármely évében elmarad a bérnövekedésünk az inflációtól, megfosztanak minket a vásárlóerőnktől. Ha például remek évet zárunk, és a főnökünk 5%-os béremeléssel jutalmaz minket, miközben az infláció 7%-os, akkor bizony a valóságban 2%-os vásárlóerő-veszteséget szenvedtünk el. Szóval arra kell törekednünk, hogy béremelkedésünk meghaladja az inflációt.

Az alábbi ábra a reálbérek elmaradását szemlélteti más kulcsfontosságú gazdasági mutatókkal szemben.

Összefoglalva, az infláció elemészti a bérből élők vásárlóerejét, és a megtakarítók kárára az adósoknak kedvez. Az inflációt kevesen értik, és gyakran tévesen számolnak be róla. Ahhoz, hogy felülkerekedj az infláción, elsőként arra ügyelj, hogy béred növekedése meghaladja az inflációt!

Reflexiós kérdések:

- Az országodban jelenleg hivatalosan közölt inflációs ráta megfelel az ott tapasztalható áremelkedésnek?

- Az infláció előnyeit és hátrányait mérlegelve, szerinted előnyös vagy sem?

További információkért ajánljuk:

“The Truth Behind Bitcoin’s Opposition” – Seb Bunney

“The Price of Tomorrow” – Jeff Booth

Források:

- Rogan, Joe. “Eric Weinstein on The Power Structure of Harvard Burying His Work.” YouTube, 2 April 2021, https://youtu.be/l1jTUhwWJYA. Accessed 29 January 2022.

- Unknown. Shadow Government Statistics, 2021, http://www.shadowstats.com. Accessed 29 January 2022.

- FRED. “M2 (WM2NS) | FRED | St. Louis Fed.” FRED, 17 December 2020, https://fred.stlouisfed.org/series/WM2NS. Accessed 29 January 2022.

- Federal Reserve. “Why does the Federal Reserve aim for inflation of 2 percent over the longer run?” Federal Reserve, 2020, https://www.federalreserve.gov/faqs/economy_14400.htm. Accessed 16 7 21.

- Unknown. WTF Happened In 1971?, https://wtfhappenedin1971.com/. Accessed 29 January 2022.

Az infláció alakulása Magyarországon 1992. és 2022. között:

2022. decemberi inflációs top lista:

Forrás: Steve Hanke